绿色保险创新步伐不断加快(财经眼)

发布时间:2024-12-25 15:50:50 来源: sp20241225

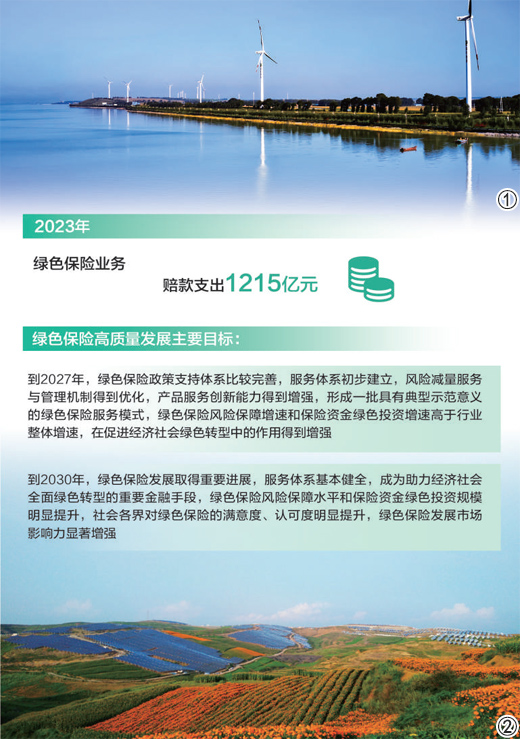

图①:中国人寿资产管理公司在吉林查干湖参与投资的风电厂项目。 国寿资产供图 图②:中国人寿资产管理公司在云南石林北大村参与投资的光伏项目。 国寿资产供图 数据来源:国家金融监督管理总局

作为绿色金融重要组成部分,绿色保险对促进经济社会全面绿色转型具有重要作用。国家金融监督管理总局近日印发的《关于推动绿色保险高质量发展的指导意见》(以下简称《指导意见》)提出,到2030年,绿色保险发展取得重要进展,服务体系基本健全,成为助力经济社会全面绿色转型的重要金融手段,绿色保险风险保障水平和保险资金绿色投资规模明显提升,社会各界对绿色保险的满意度、认可度明显提升,绿色保险发展市场影响力显著增强。

近年来,我国不断加大重点领域风险保障和投资支持力度,绿色保险经营管理能力支撑不断提升。绿色保险服务绿色发展有哪些创新实践?如何进一步推动绿色保险高质量发展?记者进行了采访。

绿色保险制度体系持续完善,产品保障范围不断拓展

600多岁的水松、400多岁的细叶榕、200多岁的菩提树……在广东省韶关市南华寺,一棵棵古树苍劲挺拔,吸引南来北往的游客驻足观赏。生态、文化与经济价值蕴含其中。近日,平安财险为南华寺200多株古树提供总额超1000万元的古树名木保护救治保险保障,当古树因自然灾害、意外事故、病虫草鼠害等原因造成损伤损毁,即可启动保险理赔程序,对古树开展必要的施救和保护工作。

福建是我国首个国家生态文明试验区。福建省晋江市的湿地环境独特,不少珍稀候鸟在此越冬、繁殖,是众多野生动植物的“家园”。晋江市林业和园林绿化局投保了中国人寿集团旗下财险福建省分公司创新推出的湿地生物多样性保护保险,当出现自然灾害、意外事故、外来物种入侵,导致鸟类、底栖生物与微生物无法正常生存繁衍等情况,保险公司对主管部门救治、修复保险标的、改善湿地植被生态系统而投入的施救费用予以赔付,为灾后及时减损、湿地生态修复提供支持。

近年来,我国绿色保险创新步伐不断加快。新能源汽车保险、环境污染责任保险、绿色制造体系保险等功能各异的绿色保险越来越多地走进生产生活,在加强环境风险管理和生态保护、推动绿色产业发展和绿色技术新成果应用等方面发挥积极作用。2023年,绿色保险业务赔款支出1215亿元。

与实践进程相适应,我国绿色保险制度体系持续完善。2022年底,原银保监会发布《关于印发绿色保险业务统计制度的通知》,首次明确绿色保险定义,即“保险业在环境资源保护与社会治理、绿色产业运行和绿色生活消费等方面提供风险保障和资金支持等经济行为的统称”,同时建立绿色保险业务统计制度,使绿色保险可统计可监测。

2023年底,金融监管总局指导中国保险行业协会研究制定了《绿色保险分类指引(2023年版)》,立足具体操作层面,从业务服务领域和典型产品的角度出发,对绿色保险作出规范,将绿色保险产品按照领域(场景)、保险类别、细分保险类别及示例产品分为四级目录。例如,四级目录中的示例产品地铁建筑工程一切险、铁路安装工程一切险,在三、二、一级目录中分别属于轨道交通保险、绿色交通类保险、助力绿色产业发展。

业内人士表示,分类指引与绿色保险业务统计制度有效衔接,有利于进一步引领全行业在各细分领域创新深耕,充分发挥保险业在绿色发展方面的风险管理与保障作用。同时,为更好推动绿色保险高质量发展,经营主体也期待进一步对发展方向、激励约束政策、监督评价体系、信息共享机制等提出政策引领和支持。

《指导意见》从负债端提出九项重点工作任务,包括提升社会应对气候变化能力、保障绿色低碳科技创新、推动能源绿色低碳转型、推进碳汇能力巩固提升、支持绿色低碳全民行动、提高企业环境污染防治水平、服务工业领域绿色低碳与绿色制造工程发展、推进城乡建设节能降碳增效、助力交通运输绿色低碳发展等。

“鼓励保险公司积极围绕服务经济社会发展全面绿色转型,聚焦生态文明建设重点领域、重点行业提供有针对性的风险保障方案。”国家金融监督管理总局财险司负责人说。

加大绿色投资力度,更好发挥牵引作用

保险业在负债端积极创新绿色保险产品的同时,在资产端同样大有可为。《指导意见》提出加强保险资金绿色投资支持,要求完善绿色投资管理体系,探索建立绿色投资业绩评价和考核体系;充分发挥保险资金长期投资优势,在风险可控、商业可持续的前提下,加大绿色债券配置,提高绿色产业投资力度等。

据了解,保险机构近年来持续强化绿色投资。中国太保开发试行ESG评级分析系统,拓展责任投资与绿色金融业务,不少绿色投资项目加快落地,例如,截至2023年底,“太平洋—河南投资鲁山豫能债权投资计划”已完成投资20亿元,用于河南鲁山抽水蓄能电站项目建设,项目投入运行后预计每年可节约14万吨标准煤。中国人保持续探索以保险资管产品形式创设碳金融、绿色债券指数、绿色行业等ESG主题产品;在另类产品发行方面,2023年中国人保旗下人保资产发行绿色产品3只,规模18亿元。截至2023年6月末,保险资金投向绿色发展相关产业余额1.67万亿元,同比增长36%。

“保险资金运用是保险公司运营的重要环节,加大绿色投资力度也是保险业助力绿色发展的重要方式。保险公司可通过建立绿色投资股票池、绿色债券投资池、绿色基金产品库等形式,进一步提升对绿色投资管理的精细化水平,更好支持绿色发展。”中国社科院保险与经济发展研究中心副主任王向楠说。

保险业加大绿色发展服务力度,也带动更多金融机构合作提升金融服务质效,引导更多经营主体更好践行绿色发展理念。

上海澎博钛白粉有限公司是一家民营制造业企业,产品主要用于建材、环保等领域。近年来,企业加大对节能降碳改造的资金投入,资金需求增加,向银行申请利率与转型发展绩效目标挂钩的“保险+转型金融贷款”,该产品探索引入保险保障机制,在发挥金融服务激励引导作用的同时,也进一步降低企业财务风险,更好支持企业绿色转型。

专家表示,碳密集型产业在低碳转型过程中需要较大政策扶持与资金支持力度,转型金融概念应运而生,也是国际上绿色金融发展的新课题、新方向。通过开展跨业合作,加快探索创新“保险+信贷”等转型金融产品,建立将融资条件与转型相关目标挂钩的奖惩机制,有利于降低经营主体转型成本和风险,更好地激励企业开展低碳转型。

“发展绿色保险还有利于不断提升社会公众的环保意识,引导社会资源投向,推动绿色发展理念更加深入人心,是助力碳达峰碳中和目标实现、推进美丽中国建设的有效举措。”王向楠说。

聚焦重点领域持续加强保险产品和服务创新

发展好绿色金融,是服务美丽中国建设的必然要求,是支持实体经济绿色转型、实现金融高质量发展的重要内容,也是应对气候变化风险的重要方面。如何进一步推动绿色保险高质量发展,持续提升服务绿色发展质效?

聚焦重点领域,持续加强保险产品和服务创新。中国保险行业协会会长于华说,保险业要持续研究挖掘绿色发展实际需求,不断提升绿色保险产品保障范围,增加绿色保险产品种类,提高服务质量,拓宽服务领域,在绿色产业发展、绿色金融市场建设、传统产业低碳转型等方面推出有影响力的创新型保险产品。

“近年来,我国极端天气频发。保险作为现代化的风险管理机制,是应对气候风险的重要工具。保险机构应积极开展环境保护、气候变化等领域的保险产品和服务创新,开发相关风险管理方法、技术和工具,为相关领域经营主体提供风险管理和服务,提高气候保险覆盖率,在灾后恢复重建中更好贡献保险力量。”北京大学风险管理与保险学系主任郑伟说。

进一步引导保险机构加大绿色投资力度。不久前发布的《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》提出,优化保险资金权益投资政策环境,落实并完善国有保险公司绩效评价办法,更好鼓励开展长期权益投资。王向楠说,可进一步研究细化对保险资金权益投资标的划分,对科技创新、绿色发展等领域给予更大引导支持,促进保险业将更多资金投入相关领域,更好服务高质量发展。

做好数字金融,提升绿色保险风控能力。专家表示,保险机构应加大大数据、人工智能、云计算等前沿科技研发应用力度,有效识别、监测、防控绿色保险发展中的环境、社会和治理风险。完善与客户环境、社会、治理等各类风险状况相挂钩的保险费率浮动机制,引导客户强化自身风险管理。对再保险公司而言,应积极优化巨灾模型,提升行业巨灾风险定价能力,强化再保险资源支持。同时,各保险公司要开展绿色保险产品定价回溯,提高风险定价的有效性、充足性。

《 人民日报 》( 2024年05月27日 18 版)

(责编:赵欣悦、袁勃)